首页 > 整形资讯 > 文章内容

首页 > 整形资讯 > 文章内容

近年来,中国医疗美容行业发展极为迅速,一批民营医疗美容医院逐渐成为主力军,越来越受到求美者的青睐,一些公立医院也相继加强了整形美容科的建设,搭上医疗美容发展的快车。

就此,挖贝新三板研究院基于新三板挂牌公司的公开信息,对企业概况、财务情况进行深入分析研究,本报告将向市场提供更多的行业参考依据,为中国医疗整形美容行业提供一定支持和帮助。

本报告筛选研究对象为截止2016年5月31日挂牌新三板,且整形、美容业务总和占公司营收第一的医疗整形美容的专科医院和专科诊所。最终筛选结果为华韩整形、利美康、俏佳人、丽都整形、荣恩医疗五家。

行业发展迅速,营收、利润高速增长

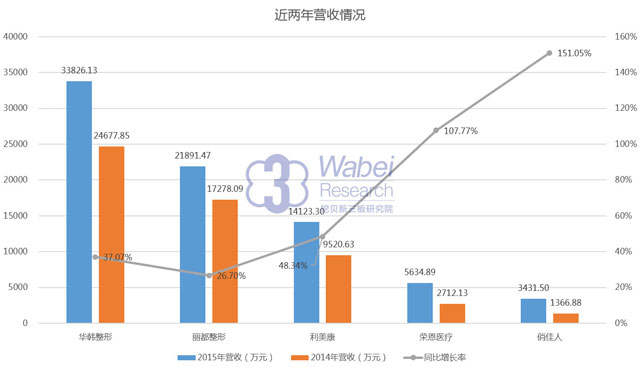

挂牌新三板的5家医疗整形美容企业2015年营收规模整体较高,同时有较高的增长。华韩整形营业收入为3.38亿元,同比增长37.1%;丽都整形营业收入为2.19亿元,同比增长26.07%;利美康营业收入为1.41亿元,同比增长48.34%;荣恩医疗营业收入为5634.89万元,同比增长107.77%;俏佳人营业收入为3431.5万元,同比增长151.05%。

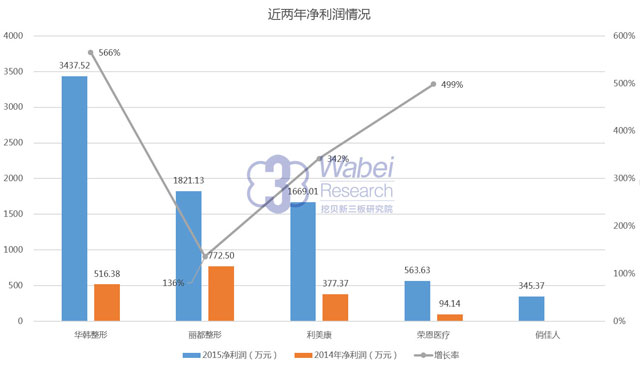

净利润方面,2015年度5家公司除了俏佳人同比扭亏,其它4家企业实现净利润大幅增长。净利润最高的华韩整形净利润为3437.52万元,同比增长565.69%;丽都整形净利润为1821.13万元,同比增长135.75%;利美康净利润为1669.01万元同比增长342.27%;荣恩医疗2015年营业收入为345.37万元,相比2014年增长498.70%。

企业初具规模,经营状况良好

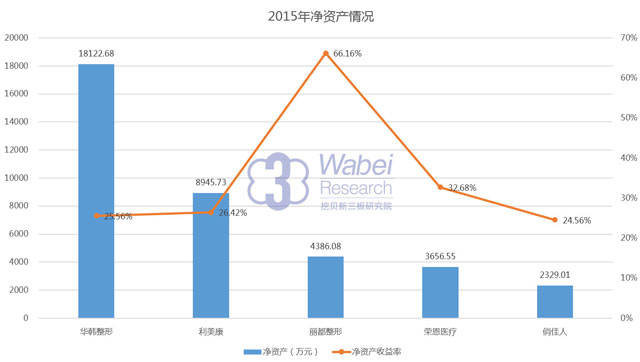

从净资产规模来看,华韩整形较其他几家优势明显。2015年各家企业净资产分别为,华韩整形1.81亿元、利美康8945.73万元、丽都整形4386.08万元、荣恩医疗3656.55万元、俏佳人2329.01万元。

从2015年净资产收益率整体情况较好,平均在25%左右。其中丽都整形的收益率最高,达66.16%。资产收益率最低的俏佳人,2015年净资产收益率达24.56%。

行业整体营销成本较高,但现金流量充足

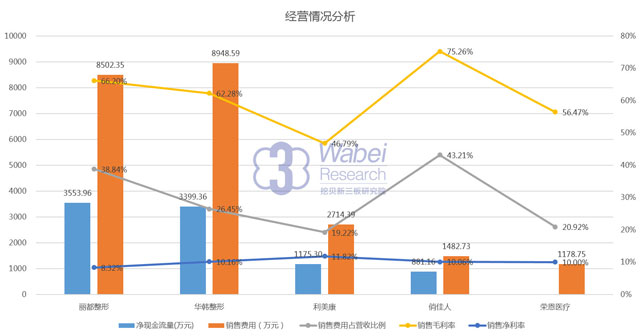

从经营活动产生的净现金流量指标来看,丽都整形排在第一位,达到了3553.96万元。华韩整形排在第二位,达到了3399.36万元。利美康排在第三位,达到了1175.30万元。俏佳人排在第四位,达到了881.16万元。荣恩医疗经营活动产生的现金流量表净额为负值。其主要原因是支付其他往来款比去年多出2191.24万元。

医疗美容行业的销售费用占营业收入的比例较高,华韩整形的销售费用达到了8949.59万元,占到了营业收入的26.45%。丽都整形销售费用达到了8502.35万元,占到了营业收入的38.84%。利美康销售费用达到了2714.39万元,占到了营业收入的19.22%。俏佳人销售费用达到了1482.73万元,占到了营业收入的43.21%。荣恩医疗销售费用达到了1178.75万元,占到了营业收入的20.92%。

从净现金流量来看,行业整体经营状况较好。行业整体来看销售毛利率很高,但销售净利率并不高。结合销售费用占营业收入比例,可以进一步得出最主要原因是销售费用占营业收入比例过高。销售毛利率很高但净利率不高是医疗美容行业的重要特点。

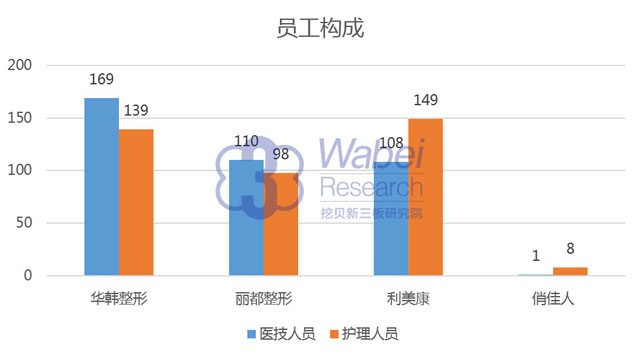

不同规模企业医护人员数量差距明显

医护人员是医院最核心的资源,体现了医院的核心竞争力。截至2015年年末,华韩整形的医疗技术人员最多,达到了169人,护理人员居第二名,有139人;丽都整形医技人员居第二名,达到了110人,其护理人员有98人;利美康医技人员数量位居第三,达到了108人,但护理人员最多,有149人;荣恩医疗有执业医师7人,护理人员未能统计到;俏佳人医技数量有1人,护理人员有8人。

行业机会与风险

总体来看,医疗美容行业市场潜力巨大,各个公司都在全方位布局,收购优质标的,进一步巩固市场地位,提升业绩。目前华韩整形和利美康两家企业募集到了资金。其中华韩整形累计募集资金7334.9万元,利美康累计募集资金5070万元。

机会:医疗美容行业挂牌公司都在对外扩张,注册新公司或者收购优质标的,进一步拓展了公司的业务范围,未来看好各品牌的连锁经营。连锁经营,加大营销力度可以拓宽公司的收入来源,从而更加有效的提高公司的综合竞争力,实现长期战略发展目标。

风险:重大医疗事故,导致医疗美容行业陷入寒冬。各公司规模急速扩张,导致行业出现恶性竞争,揽客困难。营销投入过大,导致净利率进一步降低。

郑重声明:以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。

推荐: